Biến đổi khí hậu

Doanh nghiệp ảnh hưởng bởi thuế carbon cho hàng hóa xuất khẩu vào EU

Thuế carbon là một công cụ được sử dụng ở nhiều quốc gia trên thế giới, nhằm khuyến khích doanh nghiệp và người dân giảm lượng khí thải nhà kính. Đối tượng chịu thuế là phát thải trực tiếp hoặc hàm lượng carbon của nhiên liệu hóa thạch…

Ngày 30/8 tại Hà Nội, Cục Biến đổi khí hậu (Bộ Tài nguyên và Môi trường) và Chương trình đối tác chuyển dịch năng lượng Đông Nam Á tổ chức Hội thảo tham vấn Đề xuất thuế carbon nhằm giảm nhẹ tác động ảnh hưởng do Cơ chế điều chỉnh biên giới carbon (CBAM) của EU đặt ra đối với hàng hóa của Việt Nam.Tại hội thảo, đơn vị tư vấn đề xuất hai phương án ban hành thuế carbon dựa trên các cơ chế chính sách hiện hành.

Một, sửa đổi dự thảo nghị định quy định về phí bảo vệ môi trường đối với khí thải chuẩn bị được Chính phủ phê duyệt vào cuối năm 2023.

Hai, đưa thuế carbon vào nội dung sửa đổi của thuế bảo vệ môi trường (EPT) mà Bộ Tài chính dự kiến trình vào năm khoảng 2026, sẽ cho phép thời gian chuẩn bị dài hơn.

DOANH NGHIỆP XUẤT KHẨU GÁNH THÊM ÁP LỰC

Phát biểu tại hội thảo, bà Mai Kim Liên, Phó Cục trưởng Cục Biến đổi khí hậu (Bộ Tài nguyên và Môi trường), nhìn nhận biến đổi khí hậu hiện đang trở thành thách thức lớn. Để đạt mục tiêu giảm phát thải khí nhà kính, ngoài áp dụng công nghệ tiên tiến, nhiều quốc gia áp dụng công cụ định giá carbon. Theo đó, thuế carbon là một trong những công cụ định giá carbon phổ biến trên thế giới, cùng với cơ chế tín chỉ và hệ thống trao đổi hạn ngạch phát thải khí nhà kính.

Về điểm khác biệt giữa các công cụ này, theo lãnh đạo Cục Biến đổi khí hậu, giá carbon theo cơ chế tín chỉ và hệ thống trao đổi hạn ngạch sẽ được xác định theo cơ chế thị trường, dựa trên quan hệ cung cầu; trong khi đó, thuế carbon do Chính phủ áp đặt để hạn chế phát thải khí nhà kính nhưng vẫn đảm bảo phát triển kinh tế xã hội.

Cũng theo Luật sư Nguyễn Anh Minh, Văn phòng Luật sư NH Quang & cộng sự, thuế carbon là một công cụ được sử dụng ở nhiều quốc gia trên thế giới, nhằm khuyến khích doanh nghiệp và người dân giảm lượng khí thải nhà kính. Đối tượng chịu thuế là phát thải trực tiếp hoặc hàm lượng carbon của nhiên liệu hóa thạch. Thời điểm tính thuế áp dụng trong quá trình sản xuất, nhập khẩu hoặc tiêu dùng.

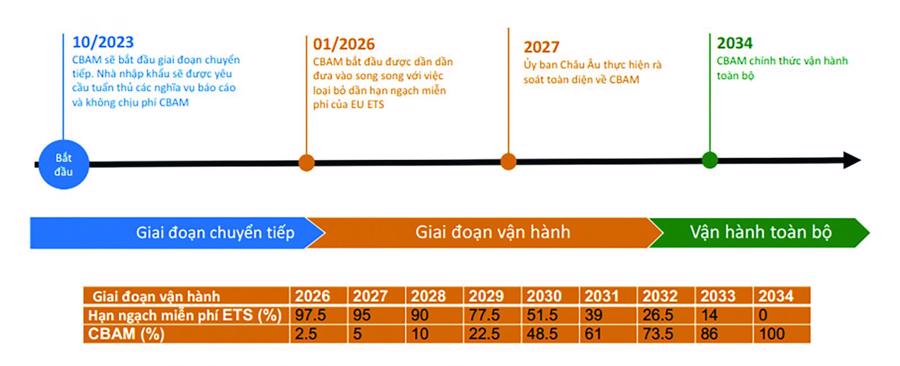

Liên quan đến cơ chế CBAM, Liên minh châu Âu (EU) dự kiến thí điểm từ tháng 10/2023, nhằm đạt được mục tiêu tham vọng trở thành lục địa trung hòa khí carbon vào năm 2050. Tuy nhiên, EU lo ngại các doanh nghiệp EU có thể chuyển những hoạt động sản xuất phát thải nhiều carbon ra nước ngoài để tranh thủ các tiêu chuẩn còn lỏng lẻo, ảnh hưởng đến tham vọng trung hòa khí hậu của EU và toàn cầu.

Do đó, các nhà nhập khẩu sẽ phải báo cáo lượng khí thải có trong hàng hóa nhập khẩu. Nếu lượng khí thải này vượt quá tiêu chuẩn của EU, doanh nghiệp sẽ phải mua “chứng chỉ khí thải” theo mức giá carbon hiện nay tại EU. Đáng nói, nếu doanh nghiệp nhập khẩu chứng minh được giá carbon đã được thanh toán khi sản xuất hàng nhập khẩu, lượng phát thải tương ứng có thể được khấu trừ.

Tham gia hội thảo, ông Nguyễn Quang Huy, Trưởng phòng Bảo vệ môi trường của Tập đoàn Dầu khí Việt Nam (PVN), cho biết Tập đoàn rất quan tâm cơ chế này vì trong danh mục các sản phẩm hàng hóa của PVN hiện có nhiều sản phẩm sẽ chịu sự điều chỉnh của CBAM, đó là phân đạm, hóa chất.

Theo nhìn nhận của ông Huy, các loại thuế và phí bảo vệ môi trường của Việt Nam hiện nay tương đối đầy đủ và tới đây, nghị định quy định về phí bảo vệ môi trường đối với khí thải sẽ được thông qua. Như vậy, “khí thải, nước thải, chất thải rắn đều phải đóng phí bảo vệ môi trường. Về phía đầu vào, chúng tôi cũng phải phải đóng thuế bảo vệ môi trường với dầu thô hay khí thiên nhiên. Rõ ràng, có thể thấy quy định tương đối hoàn thiện”, ông Huy đánh giá.

Tuy nhiên, theo đại diện PVN, cơ chế CBAM và những tác động đến doanh nghiệp ra sao hay triển khai thuế carbon thế nào để trở thành một công cụ có thể giảm nhẹ tác động của CBAM đến doanh nghiệp vẫn chưa rõ ràng.

“Với mức chênh lệch 90 USD, EU sẽ thu theo cơ chế. Về phía doanh nghiệp, mức 90 USD này trả cho EU hay đóng vào ngân sách nhà nước tại Việt Nam. Thông qua đó, ngân sách nhà nước Việt Nam sử dụng nguồn thu này để hỗ trợ lại cho doanh nghiệp ra sao trong việc giảm phát thải, từng bước giảm chi phí sẽ phải trả cho EU khi áp dụng CBAM”, đại diện PVN đặt vấn đề.

Cũng theo phân tích của vị này, thuế bảo vệ môi trường với than đá tại Việt Nam chỉ khoảng 0,3 USD/tấn CO2, với điều kiện Việt Nam hiện nay đang sử dụng khoảng 60% điện than, thuế carbon trong các sản phẩm đâu đó khoảng 10 USD/tấn. Trong khi đó, tại EU, hiện nay giá carbon trên thị trường EU lên tới khoảng 100 USD.

Việt Nam là đối tác đứng thứ 11 về hàng hóa nhập khẩu vào EU. Thông tin tại hội thảo tham vấn lần 1 tham vấn kết quả đánh giá tác động của CBAM và đề xuất chính sách thuế carbon cho hàng hóa của Việt Nam được tổ chức vào ngày 14/4 vừa qua, các chuyên gia nêu bật ngành hàng của Việt Nam có xuất khẩu sang EU chịu ảnh hưởng của cơ chế này, trong đó, tập trung 4 lĩnh vực sắt thép, nhôm, xi măng và hóa chất.

Trong đó, các sản phẩm từ sắt thép chiếm 96% giá trị của các mặt hàng xuất khẩu này. Với mức giá của hạn ngạch phát thải hiện tại của EU, các nhà nhập khẩu sắt thép sẽ phải cần có 1,7 triệu chứng chỉ với chi phí là 146 triệu USD. Do giá hạn ngạch phát thải của EU hiện nay rất cao và cơ chế CBAM cũng có lộ trình thí điểm đến năm 2026, vì vậy, nhiều ý kiến tại hội thảo nhấn mạnh đến tính cấp thiết về các nghiên cứu từ các bộ, ngành và cũng như các doanh nghiệp của Việt Nam để có thể giảm nhẹ các tác động của CBAM.

Ở góc độ khác, một chuyên gia tại UNDP gợi ý thêm cơ chế thu thuế hiện đang đánh mức đồng đều, không mang tính chất thưởng phạt nên không thúc đẩy được các doanh nghiệp nỗ lực trong việc thực hiện giảm phát thải. Còn CBAM đánh thuế dựa trên việc thưởng phạt nhiều hơn. Vì vậy, vị này cho rằng cần học hỏi kinh nghiệm quốc tế về “cây gậy và củ cà rốt” để doanh nghiệp thấy rằng khi sử dụng lãng phí sẽ bị áp thuế carbon, thuế lãng phí tài nguyên cao hơn.

TÌM CÁCH SỬ DỤNG HIỆU QUẢ NGUỒN THU TỪ THUẾ CARBON

Chia sẻ kinh nghiệm triển khai thuế carbon, chuyên gia Axel Michaelowa, Đối tác sáng lập cấp cao của Perspectives Climate Group, thuế cacbon xác định một mức giá cacbon cố định bằng USD/tấn CO2 tương đương. Tại Colombia, thuế carbon được triển khai từ năm 2016 đánh vào nhiên liệu hóa thạch được sản xuất hoặc nhập khẩu. Riêng than sẽ bị đánh thuế hoàn toàn từ 2028. Thuế được xác định dựa trên hàm lượng carbon của mỗi loại nhiên liệu.

Mức thuế được tính 4,4 USD/tấn CO2 tương đương. Thuế bao gồm 23% tổng lượng phát thải khí nhà kính của Colombia. Từ 1/2017 đến 4/2023, số thuế carbon Colombia thu được là 527 triệu USD, trong đó, 80% nguồn thu từ thuế carbon được sử dụng để tài trợ các biện pháp bảo vệ môi trường và 20% cho Quỹ Hòa bình ở Colombia.

Phát biểu kết luận tại hội thảo, ông Đỗ Mạnh Toàn, Điều phối quốc gia, Quỹ Đối tác chuyển dịch năng lượng Đông Nam Á tại Việt Nam, khẳng định việc thực hiện các biện pháp chống biến đổi khí hậu và giảm phát thải nhà kính là việc cấp bách và cần thực hiện một cách hiệu quả.

Trong đó, việc xây dựng và áp dụng định giá carbon cũng như thuế carbon là việc cần phải làm, để đáp ứng các mục tiêu khí hậu và các mục tiêu kinh tế, trước mắt nhằm thích ứng với cơ chế CBAM do EU áp dụng bắt đầu thí điểm từ ngày 1/10/2023 và bắt đầu áp dụng chính thức từ 2026. Về lâu dài, việc áp dụng thuế carbon sẽ là phương án giữ lại nguồn tiền tại Việt Nam phục vụ cho các mục đích liên quan đến chống biến đổi khí hậu và giảm phát thải nhà kính.

Tuy nhiên, “việc áp dụng thuế carbon theo cần có một lộ trình cụ thể, nhằm đảm bảo hài hòa được lợi ích của nhà nước cũng như lợi ích của doanh nghiệp và các đối tượng chịu thuế”, ông Toàn lưu ý.

Ngoài ra, thuế carbon cũng cần rõ ràng và được tham vấn một cách rộng rãi, đầy đủ, nhằm đảm bảo tính minh bạch và hiệu quả trong việc sử dụng thuế carbon cũng như sử dụng nguồn thu từ thuế để phục vụ cho các hoạt động bảo vệ môi trường, giảm phát thải khí nhà kính thay vì việc sử dụng dòng thuế này đưa vào ngân sách nhà nước.

Theo kế hoạch, từ ngày 1/10/2023, 27 quốc gia thành viên Liên minh châu Âu (EU) sẽ bắt đầu thực hiện thí điểm việc đánh thuế carbon với hàng hoá xuất khẩu sang thị trường này theo Cơ chế điều chỉnh biên giới carbon (CBAM). Theo đó, doanh nghiệp nhập khẩu có nghĩa vụ báo cáo vào cuối mỗi quý phát thải được ghi trong hàng hóa CBAM mà chưa phải thanh toán mức chi phí điều chỉnh. Sau giai đoạn thí điểm, CBAM được thực hiện đầy đủ từ năm 2026, các doanh nghiệp có nghĩa vụ báo cáo lượng khí thải carbon và nộp thuế bon.

Nguồn: Vneconomy